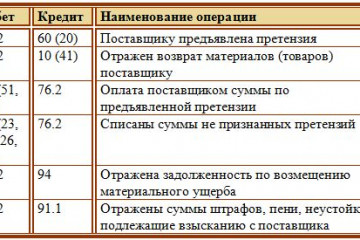

Счета бухгалтерского учета в «1с:бухгалтерии 8»

Содержание:

- Виды расчетных счетов в банке: ссудный, текущий + операции по ним

- Счета для простых граждан

- Нормативные документы, регулирующие ведение расчетного счета

- Иные разновидности банковских счетов

- Классификация банковских счетов

- В каком банке выгоднее всего открыть банковский счет?

- Особенности открытия р/с лицу со статусом «нерезидента»

- Ведение операций по расчетному счету

- Правила нумерации и расшифровка

- Какие бывают счета

- Счета инвесторов и управляющих

- Расчётные счета

- Понятие счетов бухгалтерского учета

- Классификация и виды

- Расчётный счёт

- Частые вопросы

- Пользование

- Расчетный счет – что это такое?

Виды расчетных счетов в банке: ссудный, текущий + операции по ним

В статье рассмотрим, какие виды расчетных счетов можно открыть в банке. Узнаем, что такое расчетный счет и чем он отличается от текущего, а также разберем корреспондентский, специальный, бюджетный и другие счета.

Что такое расчетный счет

Счет — это специальный раздел, в котором фиксируются движения средств клиента. Он открывается кредитной организацией по запросу ИП или юридического лица и предназначен для финансовых операций безналичного характера (зачисления, переводов и пр.). Между заявителем и банком оформляется соглашение, свидетельствующее о факте открытия счета.

Следует понимать разницу между счетами для физических и юридических лиц. Например, обычные граждане или организации без статуса юр. лица для своих индивидуальных потребностей могут открыть текущий счет. А вот расчетный счет — это учетная запись для ведения предпринимательской деятельности юридических лиц и ИП.

Расчетный счет может быть также открыт и физическому лицу, если это необходимо для осуществления им предпринимательства, частной практики в легальном порядке.

Открытие и закрытие банковских счетов регулируется Инструкцией № 153-И, а также законом № 395-1. Резиденты и нерезиденты РФ имеют право открывать счета в нескольких банках, в разной валюте и в необходимом количестве.

Также прочитайте: Нужен ли расчетный счет для ИП: порядок открытия счета на УСН, Патенте и ЕНВД.

Виды расчетных счетов в банке

Расчетные банковские счета имеют разветвленную классификацию.

Их характеристика определяется в зависимости от владельца ячейки:

- Для индивидуальных предпринимателей.

- Для юридических лиц.

Деление осуществляется также по валюте счета:

В зависимости от начисления процентов (учитывается только остаток):

- С начислением процентов.

- Без начисления процентов.

С учетом страны налогоплательщика (клиента банка):

- Для резидентов.

- Для нерезидентов.

Тип расчетного счета определяет принадлежность клиента к тому или иному бизнесу и во многом зависит от потребностей организации-заявителя в плане движения денежных средств.

Кредитный

Кредитный счет нередко называют ссудным. Он открывается при предоставлении юридическому лицу или ИП долгосрочного или краткосрочного кредита. С помощью учетной записи банкиры отслеживают движение займа, сроки его возврата. Кредитные счета делятся на:

- Простые — кредитование по остатку.

- Специальные — кредитование по обороту.

Депозитный

Если компанией или ИП открыт депозитный счет, то какие-либо финансовые операции по нему производиться не могут. Он предназначен для сохранности денежных средств. Возврат финансов осуществляется согласно условиям и порядку действующего соглашения.

Как правило, открытие депозита осуществляется именно в том банке, где ИП или юр. лицо имеет основной расчетный счет.

Накопительный

Накопительный счет нужен только для аккумулирования денежных средств. На момент государственной регистрации организация должна сформировать уставный капитал в зависимости от организационно-правовой формы своего общества. Расходование денег с такого счета недопустимо. Когда регистрация предприятия завершена, деньги с накопительного счета переводятся на банковские счета его учредителей.

Валютный

Валютный счет необходим для проведения денежных операций в иностранной валюте. Он используется при расчетах во внешнеэкономической деятельности, включая получение оплаты за товары/услуги по контракту с иностранными партнерами, выплату неустоек, штрафных санкций в случае нарушения условий соглашения.

Специальный

Открыть специальный счет в банке может лишь организация, не имеющая задолженностей перед налоговыми органами, ПФ, иными государственными структурами. Он предназначен для проведения целевых операций. Наиболее распространенные виды спецсчетов это:

- Аккредитив.

- Депозит.

- Чековая книжка.

Важным требованием при открытии специального счета является наличие у клиента основного расчетного счета.

Какие еще бывают расчетные счета

В банке возможно открытие и других расчетных счетов, а именно:

- Карточного — к счету привязывается пластиковая карта.

- Лицевого — широко используется компаниями, предоставляющими, например, коммунальные услуги населению.

- Аккредитивного — открывается клиентом-покупателем для приобретения товаров у поставщика.

- Счета капитальных вложений — открывается во избежание путаницы при наличии у компании крупного капитала. Деньги на счете хранятся отдельно и позволяют быстрее достичь запланированных целей.

- Инвестиционного — имеет схожие черты с депозитным счетом, но предназначен для приумножения денежных средств, а не для их хранения.

Счета для простых граждан

Если инициатором создания БСЧ выступает гражданин, то речь идет о банковских реквизитах физлиц

Обратите внимание, что физическим лицом признаются не только российские граждане, но и представители иностранных государств. Также к категории физлиц следует относить самозанятых и индивидуальных предпринимателей

Доступны такие виды счетов в банке для физических лиц:

- текущий;

- расчетный;

- кредитный (ссудный);

- депозитный.

Текущий

Действующий текущий счет в банке — это стандартный финансовый инструмент, используемый гражданином для получения заработной платы или иных доходов, в т.ч. и от осуществления предпринимательской деятельности ИП.

Банк зачисляет поступившие клиенту деньги не позднее дня, следующего за днем поступления в банк платежного документа (). Некоторые клиентские договоры по БСЧ предусматривают и более короткий срок зачисления средств. Зарплатная карта открывается на текущий СЧ для физлица, так как он позволяет совершать быстрые операции с денежными средствами.

В любом банке вам объяснят, что зарплатный счет — это вид счета текущего, зарплатную дебетовую карту оформляют в любом банке по запросу клиента или подключают его текущий счет к зарплатному проекту.

Расчетный

Это особый вид текущего счета, который использует ИП для осуществления расчетных операций. Например, через расчетный БСЧ предприниматель осуществляет оплату товаров, работ и услуг, приобретаемых для ведения бизнеса.

Открывать отдельный расчетный СЧ предприниматель не обязан. Он вправе использовать для бизнеса частную карточку. Но отдельный БСЧ для бизнеса гораздо удобнее. Позволяет разделять средства.

Сберегательный или депозит

Депозитный счет по вкладу — это способ сбережения и приумножения накоплений. По сути, деньги физлица вносятся в банк под определенный процент. По истечении срока вклада клиент получает назад средства и начисленные проценты.

Ключевое отличие от текущего и расчетного БСЧ — операции по депозиту ограничены по времени. Например, деньги нельзя снять до истечения срока вклада либо клиент потеряет проценты. Некоторые депозиты не предусматривают даже поступлений. Например, внести дополнительно деньги на закрытый депозит нельзя до окончания срока договора.

Нормативные документы, регулирующие ведение расчетного счета

Любая операция расчетного счета должна сопровождаться официальными документами. Законодательство Российской Федерации четко прописало ведение всех документов. При этом обязательное ведение документации постоянно контролируется проверяющими органами. Ни в коем случае ведение документации не должно отступать от строгих правил, которые приняты и прописаны в законе.

Юридическое лицо также должно строго следовать определенным правилам по ведению документации. Причём это касается даже внутреннего ведения. Если при проверке будут выявлены нарушения в ведении документов по расчетному счету, для ответственного лица, может грозить уголовной ответственностью.

Нормативно-правовые акты, регулирующие деятельность:

- Закон «О бухгалтерском учете» №129-ФЗ;

- Налоговый Кодекс России;

- Гражданский Кодекс России;

- Положение о безналичных расчетах от 2002 года;

- Приказ Мин-ства Финансов № 94н;

- Инструкция Центрального Банка России № 111-И;

- Указание ЦБ РФ № 1676-У;

- 115-ФЗ.

Иные разновидности банковских счетов

Помимо р/с, юридическое или физическое лицо может оформить в банке иные разновидности счетов, необходимые для успешного ведения и развития бизнеса:

- депозитный;

- ссудный;

- карточный;

- аккредитивный;

- инвестиционный;

- бюджетный.

Депозитный (иначе вкладной) счёт оформляется с целью хранения свободных финансов и увеличения суммы вложения. Договор на обслуживание может быть заключен как с физическим лицом, так и с организацией.

Размеры процента зависят от тарифных планов, предложенных банками, срока действия контракта, суммы, зачисленной на счёт. Проценты выплачиваются клиенту ежемесячно или в конце срока действия вклада.

Бюджетный счёт может быть открыт организацией, получающей финансирование из государственного бюджета или внебюджетного фонда. Его отличительная особенность – осуществление ФНС тщательного контроля за расходными операциями.

Ссудный счёт оформляется во время предоставления клиенту займа в определённом размере.

Чтобы иметь возможность заплатить третьему лицу благодаря финансовой помощи банка, открывается аккредитивный счёт. Средства зачисляются после успешного выполнения всех условий контракта. В случае их нарушения деньги возвращаются отправителю.

Инвестиционный счёт (иначе ИИС) – это специальный брокерский счёт, позволяющий вкладывать свободные деньги клиента в инструменты фондового рынка (например, акции, облигации, паи и т. д.).

Собираетесь ли вы открыть расчетный счет?

ДаНет

Классификация банковских счетов

Определенной проблемой является сложившаяся обстановка, когда действующее законодательство, хоть и определяет вид счета в банке, но не содержит полной и четкой классификации. При такой ситуации оптимальным выходом будет прибегать к специальной юридической литературе, где вопрос разновидности банковских учетных записей исследован очень подробно.

По субъектному составу

Предусмотренное законодательством подразделение на виды банковских счетов по субъектному составу имеет две категории:

- Клиентские – открываются банком для физических или юридических лиц, и могут быть расчетные, текущие, депозитные и др.

- Межбанковские – открываются для другого банка на основе корреспондентских отношений, когда расчет происходит средствами и по поручению другой кредитной организации, входящей в федеральную платежную систему.

По назначению

В соответствии с этим разделением, различают следующие основные типы счетов, предназначение которых понятно уже из названия:

- расчетные – для использования в качестве основного баланса у юридического лица;

- текущие – для физлиц или организаций, не являющихся юридическими лицами;

- бюджетные – для предприятий и организаций, финансируемых из федерального бюджета;

- депозитные – для хранения средств и получения прибыли с помощью процентных начислений;

- ссудные – для обслуживания кредитных карт и операций по исполнению денежного обязательства.

По видам валюты

Действующее законодательство разделяет банковские расчеты следующим образом:

- Рублевые – осуществляемые в российских денежных единицах (рублях).

- Валютные – которые открываются в денежных единицах других стран. Такие учетные записи могут потребовать наличие валютной лицензии банка России.

- Инвалютные – валютные вклады резидентов российской федерации за пределами страны.

- Мультивалютные – в этом случае, заключением одного договора с банком, делается оформление нескольких разных валютных вкладов (с возможностью конвертаций средств между ними).

По сроку действия

Для операций с иностранной валютой, по российскому законодательству полагается иметь два вида банковских счетов:

- Постоянные – для выполнения всех текущих валютных платежей.

- Транзитные – сюда поступают средства от экспортных операций с нерезидентами и другая выручка в иностранной валюте. Этими средствами можно воспользоваться только после ряда обязательных процедур (идентификации поступившей суммы и др.).

По возможности пополнения или снятия денежных средств

В соответствии с этой возможностью, существует три вида банковских счетов:

- Без пополнения. Деньги сюда зачисляют один раз и дополнительные взносы отсутствуют.

- С возможностью пополнения. Допускается вносить новые суммы в течение срока вклада.

- С возможностью частичного снятия средств. Можно воспользоваться деньгами со вклада, но при этом есть лимит, который обязательно должен оставаться.

По цели использования

В зависимости от целевой принадлежности денежных средств, законом предусмотрено несколько видов банковских счетов:

- Текущие – подразумевающие свободу распоряжения владельца относительно расходования средств, находящихся на хранении в финучреждении (в том числе с помощью платежных поручений и других расчетных документов).

- Целевые – их предназначение определено договором или прямо указано законодательно. Например, это могут быть инвестиционные средства из федерального бюджета, предназначенные для финансирования конкретных проектов.

По объему расчетных операций

Существует три вида банковских счетов в зависимости от того, какое количество расчетных операций является для них допустимым:

- Без ограничений в операциях – когда по данной учетной записи могут выполняться все операции.

- С ограниченным кругом операций – например, на учетную запись с доверительным управлением, нельзя начислять собственные денежные средства.

- Временные или накопительные – для которых вообще исключены расчетные операции. Это может быть, например, депозитный вклад суда, открытый клиенту банком для зачисления денежных средств, но не преследующий цели извлечения коммерческой выгоды.

В каком банке выгоднее всего открыть банковский счет?

Банковский счет

— это не простая пластиковая карточка или набор цифр.

Выбирая банк, вы выбираете место, в котором будут надежно храниться ваши деньги, или место, где вы их потеряете безвозвратно.

Количество банков увеличивается каждый месяц. Одни выдерживают все экономические кризисы, а другие закрываются так быстро, как, собственно, и открылись.

При выборе финансового учреждения обращайте внимание на следующие показатели:

-

Стабильность и длительность существования.

Каждый банк имеет историю своего существования, которая находится в открытом доступе.

Надежное место, куда можно положить свои деньги должно просуществовать не меньше 10 лет. Хороший показатель – это то, что банк смог пережить кризис и при этом только расширился.

-

Банк должен быть «крупным».

В небольших городах многие бизнесмены пробуют открыть свое финансовое учреждение.

Региональным филиям лучше не доверять свои средства, потому что, как правило, они быстро прекращают свое существование.

Банковский счет стоит открыть в хорошо известной и крупной организации, которая имеет свои подразделения во всех городах РФ, насчитывает тысячи банкоматов, владеет высоким капиталом.

Приемлемые тарифы на расчетно-кассовые операции.

Не открывайте счет там, где комиссия за обслуживания предельно высока.

Ведь из-за необъяснимо высоких тарифов на обслуживание многие люди просто отказывают осуществлять переводы. Перед заключением договора узнайте об этом пункте все.

Простота в использовании.

Современные технологии требуют от банков наличия интернет версии. Клиент финучреждения должен управлять деньгами даже с помощью телефона.

Очень важно, особенно для бизнесменов, быстро осуществлять денежные переводы или следить за новыми поступлениями. Именно для удобства, все процветающие банки создают приложения интернет-банкинг, которыми можно пользоваться в режиме онлайн

Именно для удобства, все процветающие банки создают приложения интернет-банкинг, которыми можно пользоваться в режиме онлайн.

По данным Центробанка Российской Федерации, рейтинг надежных финансовых учреждений выглядит следующим образом:

Не ленитесь узнать о предложениях всех крупных финансовых учреждений Российской Федерации, ведь от вашего решения зависит целостность ваших личных средств или денег фирмы.

Особенности открытия р/с лицу со статусом «нерезидента»

Резидентом принято считать гражданина любой страны, проживающего в своём или иностранном государстве на постоянно основе. Чтобы получить статус резидента Российской Федерации, необходимо находиться на её территории не меньше 183 дней подряд на протяжении календарного года.

Иностранные налогоплательщики и лица, проживающие в России менее указанного срока, имеют законное право открыть р/с в российском банке, оплачивая соответствующие налоговые сборы в казну государства.

К отличительным чертам оформления р/с нерезидентом относят:

- больший комплект документации, запрашиваемый банком;

- жёсткие требования к потенциальным клиентам;

- более длительный процесс оформления.

Ведение операций по расчетному счету

Любая операция, которая проводится на расчетном счете организации должна сопровождаться официальными документами, которые в обязательном порядке должны быть подписаны работником фирмы.

Различаются документы:

- Платежное поручение. Необходимо при осуществлении безналичного расчета с партнерами. При этом в платёжном поручении должен быть указан номер договора, на основании которого осуществляется оплата и указано за что именно;

- Платежные требования. Обычно составляется той стороной, которая продаёт товар. Отправляется в банк для списания со счета сотрудничающей организации;

- Чеки. Их используют для расхода денег с счета на разные цели. Это может быть заработная плата работникам, представительские или хозяйственные расходы. В чековой книжке при этом остаются корешки, завизированные банковской печатью. По ним можно отследить данные расходы;

- Объявление о внесении наличных. Эти документы предоставляются при зачислении денежных средств на расчетный счёт юридического лица.

Правила нумерации и расшифровка

По общим правилам, номер БСЧ представляет собой 20-значный код, который состоит из определенных групп символов. Каждая группа символов позволяет расшифровать категорию и назначение СЧ. Например, кодовая классификация счетов по назначению и структуре определяется следующим образом:

ХХХ.ХХ.ХХХ.Х.ХХХХ.ХХХХХХХ, из них:

|

Первые 3 цифры номера БСЧ 000.ХХ.ХХХ.Х.ХХХХ.ХХХХХХХ |

Определяют категорию БСЧ. Например, 423 обозначает, что сберегательный вклад открыт физическим лицом, код 408 — это зарплатная карта гражданина. А вот код 407 — это расчетный СЧ организации. |

|

Четвертая и пятая цифры ХХХ.00.ХХХ.Х.ХХХХ.ХХХХХХХ |

Символы являются дополнением к первой части кода и трактуются в тесной увязке с ним. Например, классификация счетов по экономическому содержанию такова:

|

|

Шестой, седьмой и восьмой символы ХХХ.ХХ.000.Х.ХХХХ.ХХХХХХХ |

Обозначают валюту, в которой открывается банковский счет. Например, российские рубли — код 810. Для долларов — шифр 840, для евро — 978. |

|

Девятая цифра ХХХ.ХХ.ХХХ.0.ХХХХ.ХХХХХХХ |

Проверочная цифра, устанавливается банковской компанией. Используется как закрытый шифровальный ключ. |

|

С 10 по 13 символы ХХХ.ХХ.ХХХ.Х.0000.ХХХХХХХ |

Номер отделения банка, в котором открыт банковский счет. |

|

Последние 7 цифр ХХХ.ХХ.ХХХ.Х.ХХХХ.0000000 |

Индивидуальный порядковый номер СЧ в учетном регистре банковской организации. Присваивается в индивидуальном порядке, но с учетом рекомендаций Центробанка России. |

Правила составления нумерации отражены в Положении Банка России от 27.02.2017 № 579-П (ред. от 28.02.2019).

Какие бывают счета

Счета различаются в зависимости от активов, которые на них учитываются.

Вы можете открыть:

- рублевый счет;

- валютный счет;

- обезличенный металлический счет (ОМС).

Открыть рублевые счета можно в любом банке, у которого есть разрешение (лицензия) Банка России на работу с физическими лицами — такой банк участвует в системе страхования вкладов (ССВ).

Валютные счета можно открыть в банке, у которого кроме лицензии на работу с физлицами есть еще и лицензия Банка России на совершение валютных операций.

Деньги физических лиц, размещенные на рублевых и валютных банковских счетах, застрахованы в системе страхования вкладов (ССВ) — так же, как и средства во вкладах.

Счета инвесторов и управляющих

Речь идет о счетах, которые используются для ПАММ инвестирования:

• счет управляющего – опытный трейдер хочет зарабатывать не только на своих деньгах, но и управлять капиталом инвесторов, получая процент с их прибыли. В таком случае он заводит отдельный счет, по нему всем желающим будет доступна история торговли. Если дела идут хорошо, то количество подписчиков растет, а с ними и прибыль управляющего;

• счет инвестора – заводить его следует в том случае, если вы не планируете торговать сами, а хотите просто доверить свои средства хорошо себя зарекомендовавшему управляющему.

Сервис ПАММов предоставляют многие брокеры, принцип работы остается один и тот же, а вся разница заключается в количестве управляющих. Одним из лидером в этой области можно считать Альпари.

Расчётные счета

Расчётный счёт необходимо зарегистрировать каждому предприятию

Причём неважно, какую организационно-правовую форму выбрал предприниматель: отдельный двадцатизначный номер нужно получать не только в случае создания ООО или ЗАО, но и при регистрации ИП

Однако для того чтобы соблюсти все условия создания фирмы, нужно не только собрать бумаги, подтверждающие ваше намерение официально заниматься бизнесом, но и уплатить пошлину. Стоимость открытия расчётного счёта вряд ли ударит по карману человеку, который собирается получать значительные прибыли. Однако правила регистрации в разных банках могут отличаться, поэтому перед оформлением бумаг лучше зайти в отделение выбранной организации или на её страницу в интернете и узнать все подробности.

Чаще всего в России предприниматели, регистрируя фирмы, пользуются услугами следующих банков:

- Сбербанк;

- Альфа-Банк;

- УРАЛСИБ;

- ВТБ24;

- Тинькофф Банк;

- Приватбанк.

При оформлении расчётного счёта необходимо учесть, что порядок снятия наличных отличается от того, к какому привыкли обладатели карт, привязанных к лицевым счетам. И, наконец, если вы собираетесь ликвидировать фирму, про счёт нельзя просто забыть. Закрытие счёта или оформление его в другом банке — повод для визита в налоговую инспекцию.

Понятие счетов бухгалтерского учета

На каждую разновидность имущества и обязательств открывается отдельный счет в бухучете.

Каждому присваивается индивидуальный номер и название, например, 10 «Материалы» или 80 «Уставный капитал».

Каждому присваивается индивидуальный номер и название, например, 10 «Материалы» или 80 «Уставный капитал».

По наименованию можно понять, какой тип активов или пассивов учитывается.

Например, на сч. 10 «Материалы» учитываются активы — материально-производственные запасы и отражаются все операции, связанные с движением этого актива.

На сч. 80 «Уставный капитал» учитывается пассив — уставный капитал и отражаются все операции, связанные с его формированием или изменением.

Назначение кратко

Какова роль счетов в бухгалтерском учете?

Они предназначены для отражения хозяйственных операций и показывают суммы активов и пассивов, имеющихся у предприятия.

План счетов

Систематизированный перечень бухгалтерских счетов, разработанный приказом Минфина №94н от 31.10.2000, называется План счетов.

Типовой План включает:

- список балансовых счетов с распределением по восьми разделам;

- список забалансовых счетов.

Забалансовые предназначены для учета активов и пассивов, не принадлежащих организации (арендованное имущество, взятое на временное хранение, на комиссию, для монтажа, БСО, обеспечение взятых или выданных обязательств).

Все основные операции, ежедневно происходящие на предприятии, учитываются на 99-ти балансовых счетах. Из 99 в настоящее время используются только 62.

Структура Плана счетов:

Организация из Плана выбирает те счета, которые пригодятся ей для отражения всех совершаемых операций. Такой перечень именуется Рабочий План, он закрепляется в Приказе по учетной политике предприятия.

Основные элементы и строение — сальдо и обороты

Счет бухгалтерского учета включает следующие части:

- начальное сальдо (дебетовое или кредитовое) — остаток на начало месяца;

- обороты (дебетовый и кредитовый) — сумма операций за месяц, записанных по дебету или кредиту;

- конечное сальдо (дебетовое или кредитовое) — остаток на конец месяца.

Строение бухгалтерского счета:

При открытии счета в начале месяца он имеет какой-то остаток — начальное сальдо.

В течение месяца суммы всех операций отражаются по дебету и кредиту.

В конце месяца считается сумма операций по дебету — дебетовый оборот и сумма операций по кредиту — кредитовый оборот, далее определяется конечное сальдо.

|

Формула для расчета конечного сальдо:

Ск. = (Сн.д + Од.) — (Ск.к + Ок.),

|

Простой и понятный пример в цифрах, как счет используется для бухучета »»»»».

Классификация и виды

|

Классификация бухгалтерских счетов |

|||

По экономическому содержанию:

|

По виду учитываемого имущества:

|

По степени детализации:

|

По отношению к балансу:

|

Активные, пассивные и активно-пассивные

Активные счета используются для учета имущества по их составу и размещению. Показатели, здесь учитываемые, включаются в активы бухгалтерского баланса.

Активные:

- предназначены для отражения активов,

- у них всегда дебетовое сальдо (начальное и конечное),

- по дебету показывается увеличение актива,

- по кредиту — его уменьшение.

Пассивные счета используются для отражения источников активов по их целевому назначению. Показатели, здесь учитываемые, отражаются в пассиве баланса.

Пассивные:

- предназначены для отражения пассивов,

- у них всегда кредитовое сальдо,

- по дебету отражается уменьшение пассива,

- по кредиту — его увеличение.

Активно-пассивные:

- ведут учет как активов, так и пассивов,

- сальдо у них может быть и дебетовым и кредитовым,

- способны вести себя и как активные, и как пассивные в зависимости от ситуации.

Балансовые и забалансовые

Балансовые предназначены для отражения сведений об активах и пассивах предприятия, это основные счета, на которых ведется учет всех операций в бухучете.

В Плане 8 разделов содержат 99 балансовых счетов, из которых действуют в настоящее время 62.

Данные балансовых счетов позволяют составить бухгалтерский баланс и участвуют в формирование годовой бухгалтерской отчетности.

Забалансовые предназначены для отражения имущества и обязательств, не принадлежащих предприятию, показатели этих счетов не показываются в балансе и не включаются в бухгалтерскую отчетность.

Эти показатели нужны исключительно для бухгалтера, чтобы не забыть о взятых или выданных временных обязательствах, принятом на время имуществе (в аренду, на комиссию, на хранение, для монтажа).

Синтетические и аналитические

Также видами счетов бухгалтерского учета являются:

- синтетические;

- аналитические.

Синтетические (их также называют счета первого порядка) предназначены для обобщенного учета активов и пассивов в денежном выражении. Все счета из Плана — синтетические.

К синтетическим могут открываться субсчета (их также называют счета второго порядка), на них показывается детализация сумм, отраженных по синтетическому счету, к которому открыты субсчета. Учет на субсчетах также ведется в денежном виде.

Рекомендации по видам и наименованиям субсчетов, которые можно открыть к синтетическим счетам, представлены в Плане.

Аналитические предназначены для подробного учета активов и пассивов с большой детализацией, учет может вестись как в денежном виде, так и в натуральных измерителях (штуки, килограммы, километры, литры, коробки и т.д.).

Показатели синтетических счетов используются для составления бухгалтерского баланса, данные аналитических счетов нужны для более удобного и наглядного учета, облегчают работу бухгалтера.

Предприятие обязано вести бухучет на синтетических счетах, аналитический учет ведется в том случае, если это необходимо компании.

Расчётный счёт

Расчётный банковский счёт считается основным и открывается по месту регистрации. По действующему законодательству организации вправе иметь несколько расчётных платёжных профилей, одним из которых пользуются при переводах в Пенсионный фонд.

Банковскими учреждениями открываются расчётные счета для различных платежей юрлицам и ИП, которые занимаются коммерческой деятельностью. Их функции для ИП и юридического лица имеют отличия. Спектр возможностей у юридических лиц намного шире, и пакеты услуг в банках чаще предназначены для организаций.

Предприятия, организации и учреждения, имеющие филиалы (например, склады и магазины) по просьбе владельца основного расчётного профиля могут открывать расчётные субсчета для учёта выручки и взаиморасчетов в подразделениях. Их применение позволяет переводить выручку на основной счет или производить денежные операции от имени головной компании. Субрасчётные счета учитываются на одном балансовом счёте с расчётными.

Основное назначение расчётных счетов:

- зачисление выручки от коммерческой деятельности и осуществление платежей,

- зачисление денежных средств полученных займов,

- расчёты с банками по полученным займам и кредитным процентам,

- расчёты по заработной плате с сотрудниками и прочие выплаты,

- платежи по решению суда и других органов, которые имеют право взыскивать средства,

- прочие расчётные денежные операции.

Частые вопросы

«Счёт карты текущий или депозитный?»

Отличия депозитного и текущего счёта изложены выше. Соответственно, если в банке оформлена только дебетовая или кредитная карта, то имеется лишь текущий счёт. Для открытия дебетового счета нужно либо обратиться в банк с соответствующей просьбой, либо перейти в мобильное приложение и открыть его дистанционно.

«Cберегательный счет — это депозитный или текущий?»

Сберегательный счёт имеет признаки как депозитного, так и текущего счёта. Но так как это счёт предназначен всё-таки для приумножения денежных средств, а не для ежедневного использования, то он всё же является депозитным.

«Кредитный счет — это текущий или депозитный?»

Некоторые банки присоединяют карточный счёт к текущему, что позволяет его применять по операциям с картами как кредитной, так и дебетовой.

«Дебетовый счет — это депозитный или текущий?»

Зачастую дебетовый счёт прикрепляется к текущему, поэтому можно считать, что депозитный — текущий счёт.

«Вклад — это депозитный счет или текущий?»

Вклад — счёт, на котором лежат денежные средства под фиксированный процент на некоторый срок. В течение этого срока использование денег невозможно. Предназначение вклада — приумножение денежных средств. Если смотреть на таблицу, представленную выше, вклад — депозитный счёт.

«Счёт до востребования — это текущий или депозитный?»

На этот счёт так же, как и на вклад, начисляется фиксированный процент. Несмотря на то, что срок хранения жёстко не ограничен, счёт до востребования является депозитным.

«Cчёт-эскроу — текущий или депозитный?»

Эскроу-счет — это специальный счет в банке, который открывается для расчетов между покупателем квартиры в строящемся доме и застройщиком. Этот счёт нужен для того, чтобы гарантировать застройщику получение денег, если он в сроки завершит постройку. Если сопоставлять этот вид с текущим или депозитным, то выяснится, что есть сходство с депозитным счётом. Однако в отличие от депозитного счёта на эскроу-счёте деньги заморожены, и на них процент не начисляется. Соответственно, никакой выгоды от этого счёта владелец не получит.

- Отличия Расчетного счета от Корреспондентского

- Расчетный и Лицевой счет: в чем разница, отличия и общее

- Открываем Бюджетный Расчетный счет

Пользование

Что такое банковский счёт? Это общий технический инструмент формы сотрудничества банковского учреждения и клиента, имеющий разнообразное назначение. Счёт — документ, открытый банковским учреждением на определённое физическое или юридическое лицо, которое участвует в безналичных денежных операциях или накапливает средства на личном счёте.

Следует различать понятия внутренние счета финансовых учреждений и банковские. Разница в том, что банковские счета открываются по заявлению и договору с клиентом, и ими распоряжаются их владельцы. Отличием функций внутренних банковских депозитов является то, что они находятся в распоряжении кредитной организации для бухгалтерского учёта и анализа денежных операций, проводимых банком. Парные – это два лицевых банковских счёта (активный и пассивный), отражающие однородную деятельность банковского учреждения.

Форма безналичных расчётов и режим банковских счетов регламентируется нормативными документами:

- Гражданским Кодексом РФ.

- Налоговым Кодексом РФ.

- Федеральным законом №86 от г. «О Центральном Банке России».

- Положениями Банка России №579-П и №383-П.

Согласно законодательству, клиенты имеют право открывать неограниченное количество счетов в банках и кредитных организациях (с согласия последних). Все депозиты предпринимателей должны быть зарегистрированы в фискальных органах. Банковские счета характеризуют четыре признака:

- открываются и ведутся банковскими структурами;

- являются составной частью предмета договора;

- учитывают денежные средства;

- отражают обязательства кредитной организации перед клиентом.

Для того, чтобы открыть счет, заключается договор с банком или лицензированной кредитной организацией, в котором указываются взаимные ответственности сторон. В соответствии с договором банк обязуется перед клиентом:

- Зачислять денежные средства.

- Перечислять указанные суммы денежных средств другим клиентам.

- Производить другие денежные операции, например, начисление процентов (схемы начисления процентов могут существенно отличаться).

Это интересно: Индивидуальный инвестиционный счет Финам

Расчетный счет – что это такое?

Расчетный счет – это идентификатор личного дела клиента в структуре банка.

Основная его функция – определить принадлежность финансовых средств физическому или юридическому лицу.

Это определение понятно только для опытных предпринимателей, работников банка и юридически подкованных пользователей. Теперь пришло время говорить простым языком для обычных людей.

Расчетный счет – это номер вашего банковского хранилища средств. Зачем он нужен? А для того, чтобы любая финансовая операция могла проводиться от вашего лица, непосредственно за счет ваших личных сбережений.

В чем особенности «расчетного счета»?

Расчетный счет используется в роли «кошелька» вашего предприятия. Финансовые операции, имеющие отношение к деятельности бизнеса, должны проводиться с помощью банка. Это гарантирует постоянную отчетность перед контроллерами и качественное декларирование доходов.

Сравнение баланса компании с кошельком очень кстати, так как они во многом похожи. Самая главная схожесть – вы не храните крупные суммы денег в портмоне, так же как и на «кошельке» предприятия.